Agenda para o exercício de Opções – 13/02/2026

Pessoal, chegou o dia do exercício das séries B e N, semana W2.

Lembrando:

– Até às 15h45min é possível de que ocorra o exercício MANUAL das Opções que vencem hoje;

– Até às 16h45min é possível negociarmos com as Opções que vencem hoje;

– O exercício via B3 ocorre após o fechamento do pregão, com base no preço do leilão de fechamento, às 19h15min;

– Das 19h25min às 19h40min ocorrerá o after-market para possíveis ajustes de posição decorrentes do exercício de Opções.

Que seja um dia tranquilo para todos.

Tá estranhando a data ? Calma … São as Opções com vencimento semanal.

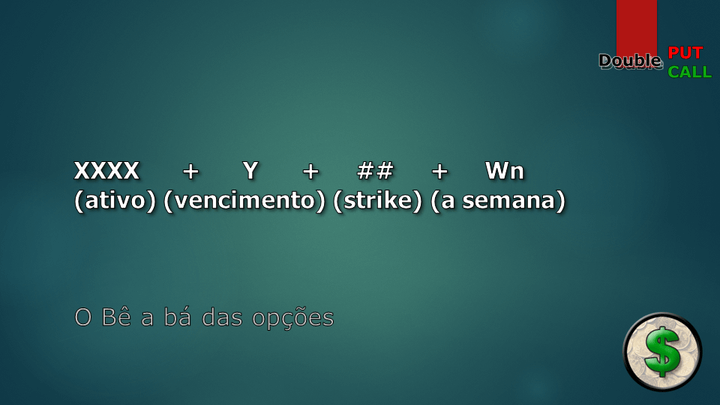

Lembrando que a identificação ocorre por um “detalhe”: aquele Wn (no caso, W2) no final do ticker da Opção.

Leituras complementares:

– Como funciona o exercício de opções ?

– O que acontece no dia do exercício das Opções ?

– Quem exerce uma opção, exerce por qual motivo ?

– O que justificaria um exercício antecipado de Opções ?

– Quem paga o exercício de Opções ?

– Quem é que vai exercer a minha opção ?

– O que acontece se eu recomprar a Opção no dia do vencimento e for exercido ?

– “Como assim eu fico vendido e comprado na Opção ao mesmo tempo ?!”

ps: e sim, você pode ser exercido naquilo que RECOMPRAR hoje para encerrar um lançamento. (por isso sempre falo para fazer o encerramento, ou a rolagem, até o pregão anterior ao do vencimento …)