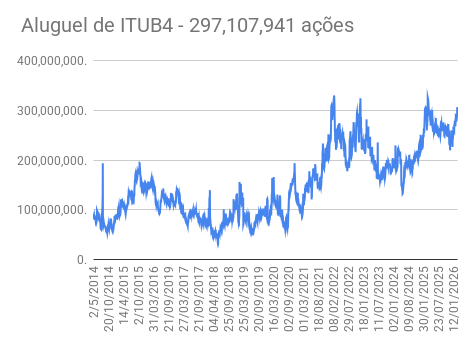

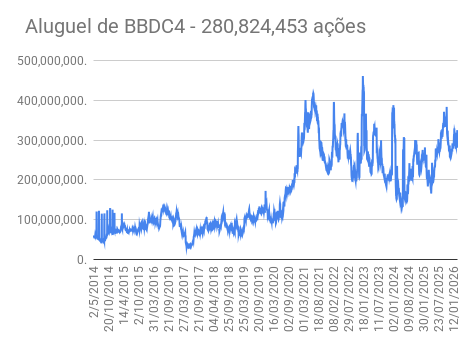

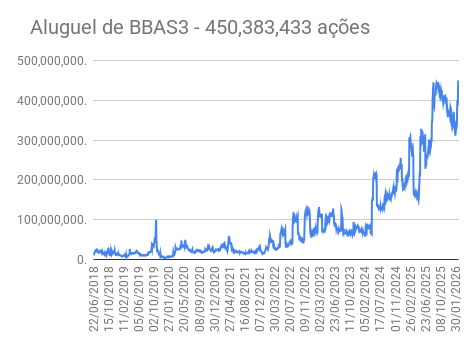

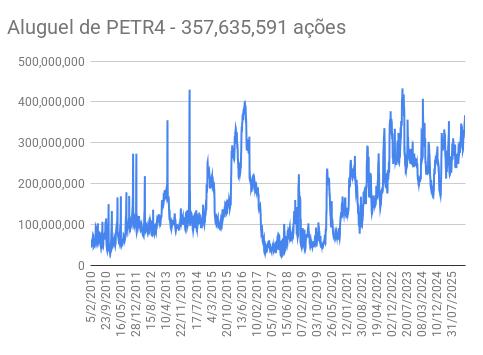

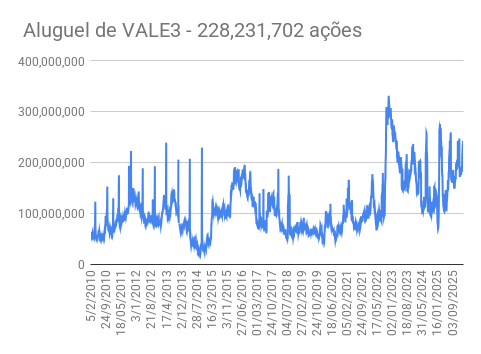

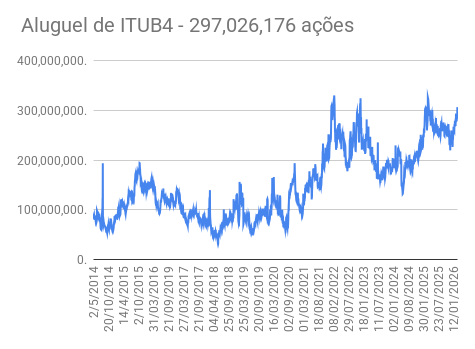

Esta informação poderá ser usada tanto por quem opera na ponta de compra quanto para quem opera na ponta de venda …

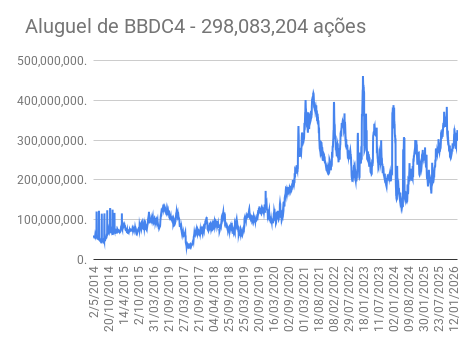

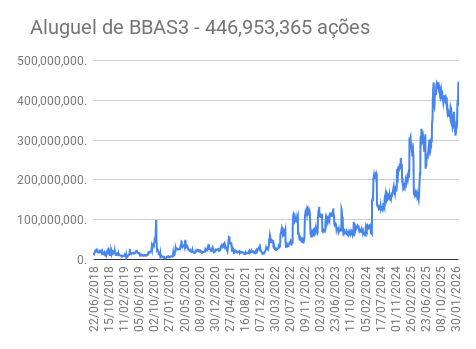

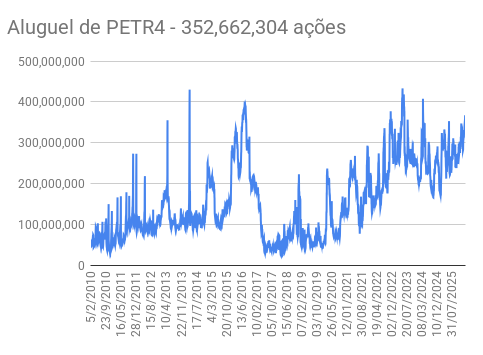

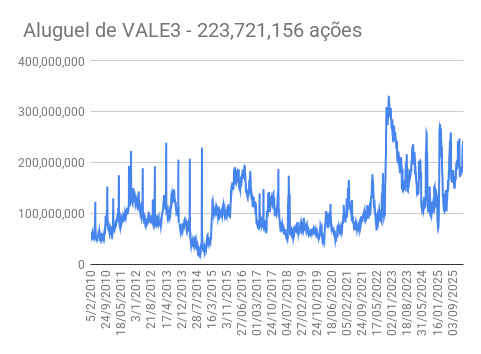

Este é um dado que acompanho diariamente, serve para que eu veja o “peso” extra que existe sobre estas ações. Normalmente – veja bem, normalmente … – um aumento na posição alugada pode significar um movimento de queda no papel. E o contrário também é verdadeiro, uma cobertura pode significar um movimento de alta.

Vamos lá !

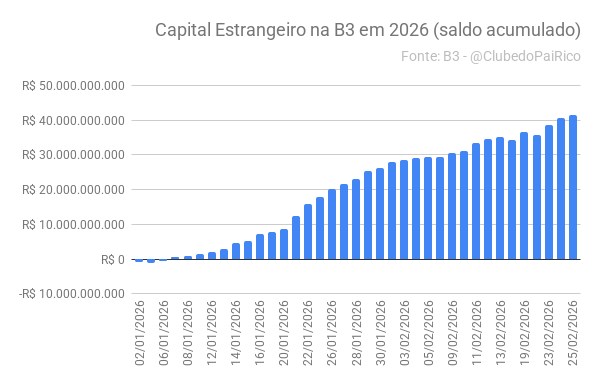

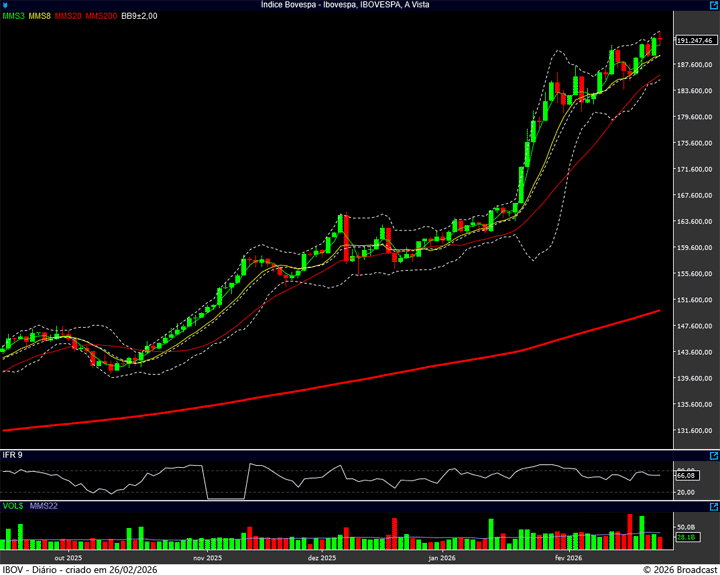

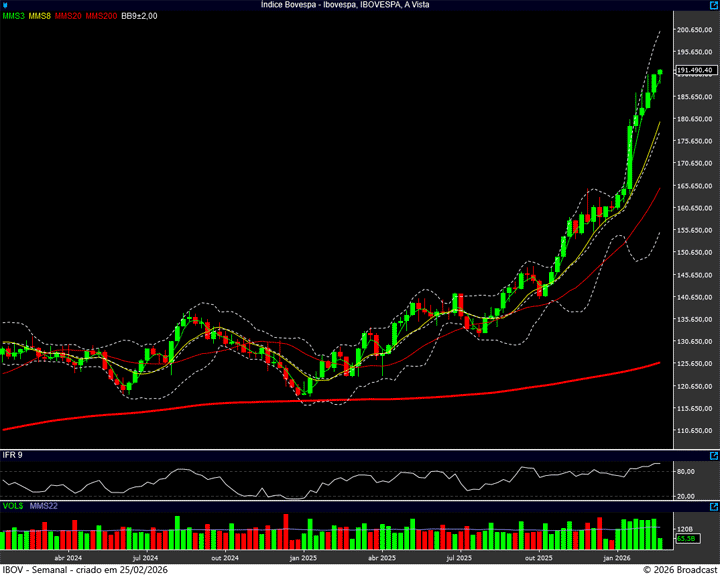

Comentário: E o movimento não para !

O que temos vivenciado nos últimos 2 meses é praticamente uma reprise do Rally de Natal de ’23.

No final do ano de 2023, em Novembro e Dezembro, o Ibovespa apresentou uma alta de quase 20% no período, com a injeção de quase R$40 bilhões pelos gringos na B3.

No começo de 2026, em Janeiro e Fevereiro, o Ibovespa apresenta uma alta de quase 20% no período, uma injeção de quase R$40 bilhões pelos gringos na B3.

Pois então … 🙄

Bom, neste momento estamos em um novo topo histórico. Mais um ATH ! Ontem foi dia de renovar a máxima do índice e o maior fechamento da história.

E com isso, temos IFR em 99.

Lá vou eu repetir o que já disse algumas vezes neste movimento insano que vemos na tela: aqui não compro ação ou lanço PUT …

Ponto mais importante de todos os tempos da última semana, ao menos pra hoje ? 191 mil pontos.

Suporte ? (agora) Lá no 183.500 pontos.

Resistência ? O céu (ainda) é o limite …

E vamo q vamo !

Leituras sugeridas:

– Suporte e Resistência – O que o Zé faz para ganhar dinheiro na Bolsa de Valores ?

– Fibonacci – O que o Zé faz para ganhar dinheiro na Bolsa de Valores ?

– Médias Móveis – O que o Zé faz para ganhar dinheiro na Bolsa de Valores ?

– IFR – O que o Zé faz para ganhar dinheiro na Bolsa de Valores ?

– Candlestick – O que o Zé faz para ganhar dinheiro na Bolsa de Valores ?

– Volume – O que o Zé faz para ganhar dinheiro na Bolsa de Valores ?

“Zé, bom dia. Depois de finalizar o curso volto aqui para te agradecer. Acompanho o blog há muitos anos e mesmo já tendo conhecimento prévio no mercado de opções fiz questão de fazer o curso para que, de alguma forma, pudesse compensá-lo pelos anos de aprendizado que o blog me proporcionou gratuitamente. O curso Double Put Double Call superou em muito minhas expectativas pois consegui enxergar novas formas de rentabilizar a carteira, identificar os riscos e proteger o meu suado capital. Valeu cada centavo do investimento. Parabéns pelo excelente trabalho de educar financeiramente nossa nação !”

Claudio Fernandes da Cruz Junior – aluno do Double PUT Double CALL

Conheça você também os cursos oferecidos aqui no Clube !! O “Minha primeira vez na Bolsa“, para quem quer começar a investir em ações com o pé direito, sem medo do desconhecido, e o “Double PUT Double CALL” para se aprofundar nos estudos sobre opções e de brinde conhecer o método operacional que uso para rentabilizar o meu patrimônio.