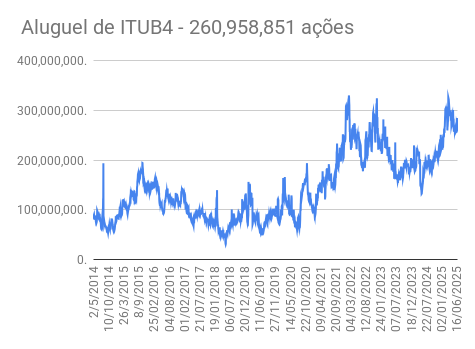

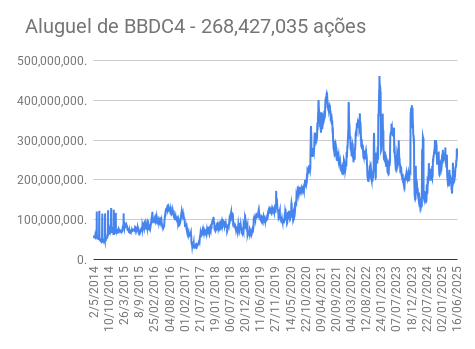

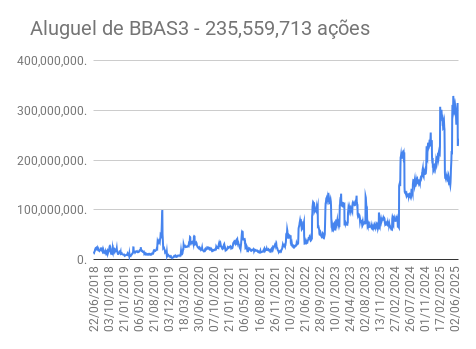

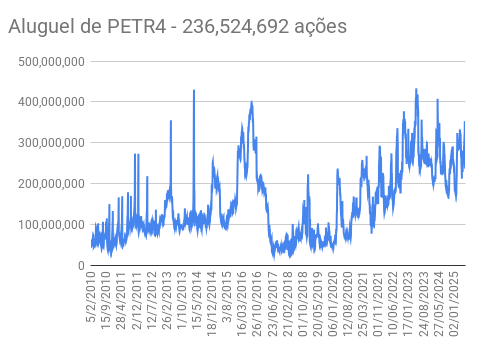

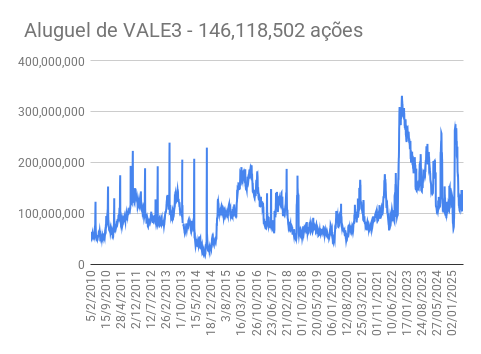

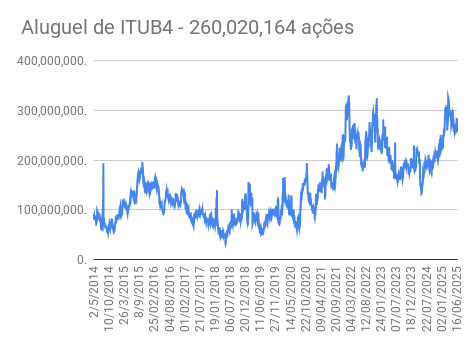

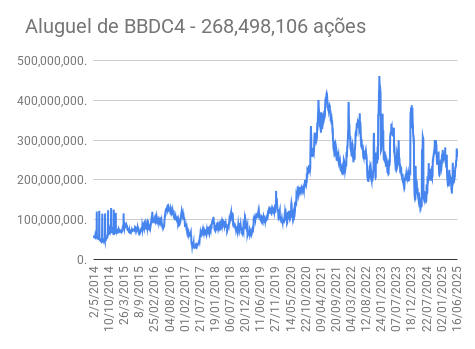

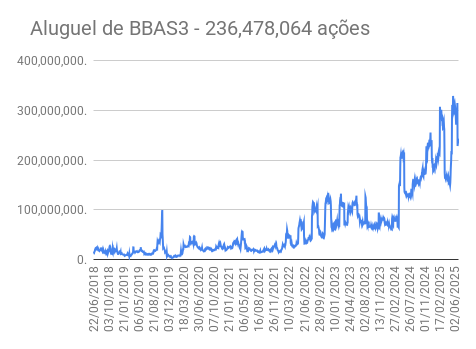

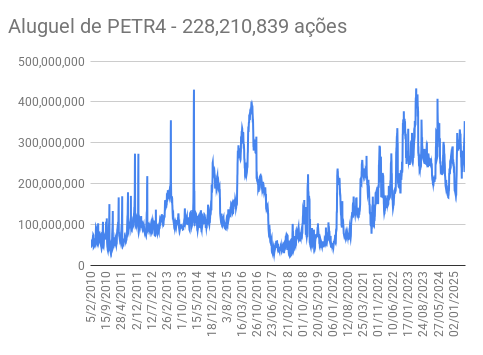

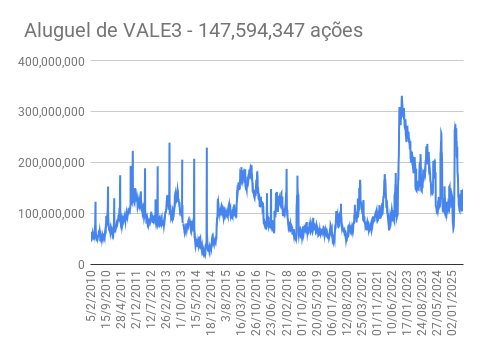

Aluguel de ações

Esta informação poderá ser usada tanto por quem opera na ponta de compra quanto para quem opera na ponta de venda …

Este é um dado que acompanho diariamente, serve para que eu veja o “peso” extra que existe sobre estas ações. Normalmente – veja bem, normalmente … – um aumento na posição alugada pode significar um movimento de queda no papel. E o contrário também é verdadeiro, uma cobertura pode significar um movimento de alta.

Vamos lá !

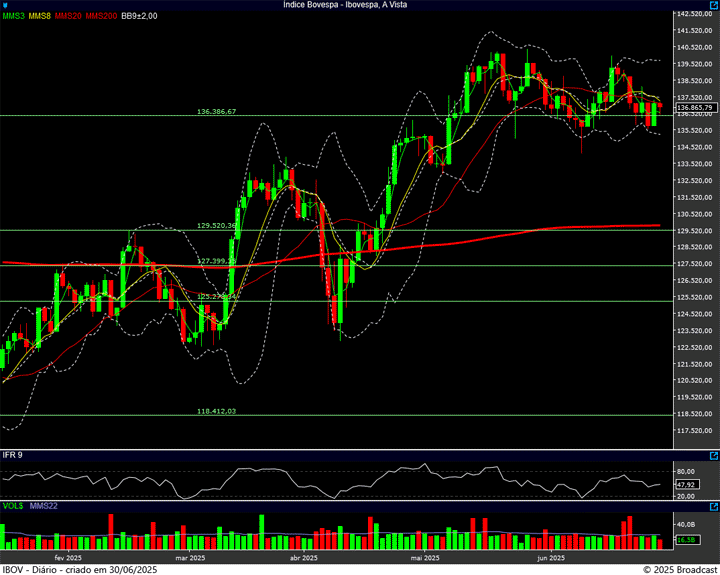

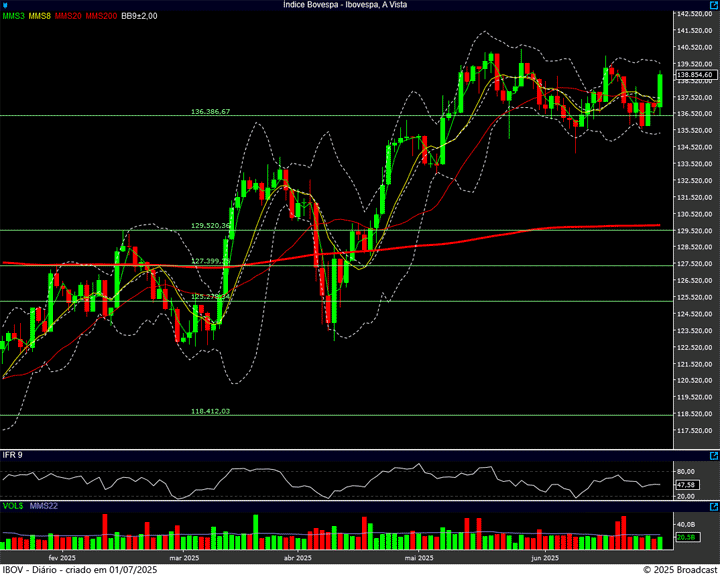

Comentário: Fim de mês/trimestre/semestre empolgado, hein ? 😀

“Deixamos para trás” a zona de guerra, rompemos o ponto mais importante de todos os tempos da última semana, ao menos de ontem, e beijamos a marca de 139 mil pontos. Tudo isso no fechamento de cota dos fundos. 😉

Claro que isso teria um custo … Intraday esticado, e nós de olho no 138.750 pontos, o ponto mais importante de todos os tempos da última semana de hoje. 🙄

O candle de 60min ficou feio. Especialmente se o ponto em questão for ameaçado …

Bom, o nosso atual suporte permanece no mesmo lugar: 135.500 pontos.

Já a resistência, imediata, está no 139 mil com o 140 mil pesando junto.

Fiquemos de olho !

Leituras sugeridas:

– Suporte e Resistência – O que o Zé faz para ganhar dinheiro na Bolsa de Valores ?

– Fibonacci – O que o Zé faz para ganhar dinheiro na Bolsa de Valores ?

– Médias Móveis – O que o Zé faz para ganhar dinheiro na Bolsa de Valores ?

– IFR – O que o Zé faz para ganhar dinheiro na Bolsa de Valores ?

– Candlestick – O que o Zé faz para ganhar dinheiro na Bolsa de Valores ?

– Volume – O que o Zé faz para ganhar dinheiro na Bolsa de Valores ?

“Zé, bom dia. Depois de finalizar o curso volto aqui para te agradecer. Acompanho o blog há muitos anos e mesmo já tendo conhecimento prévio no mercado de opções fiz questão de fazer o curso para que, de alguma forma, pudesse compensá-lo pelos anos de aprendizado que o blog me proporcionou gratuitamente. O curso Double Put Double Call superou em muito minhas expectativas pois consegui enxergar novas formas de rentabilizar a carteira, identificar os riscos e proteger o meu suado capital. Valeu cada centavo do investimento. Parabéns pelo excelente trabalho de educar financeiramente nossa nação !”

Claudio Fernandes da Cruz Junior – aluno do Double PUT Double CALL

Conheça você também os cursos oferecidos aqui no Clube !! O “Minha primeira vez na Bolsa“, para quem quer começar a investir em ações com o pé direito, sem medo do desconhecido, e o “Double PUT Double CALL” para se aprofundar nos estudos sobre opções e de brinde conhecer o método operacional que uso para rentabilizar o meu patrimônio.