Como anda o sell in may and go away em 2023 ? (setembro)

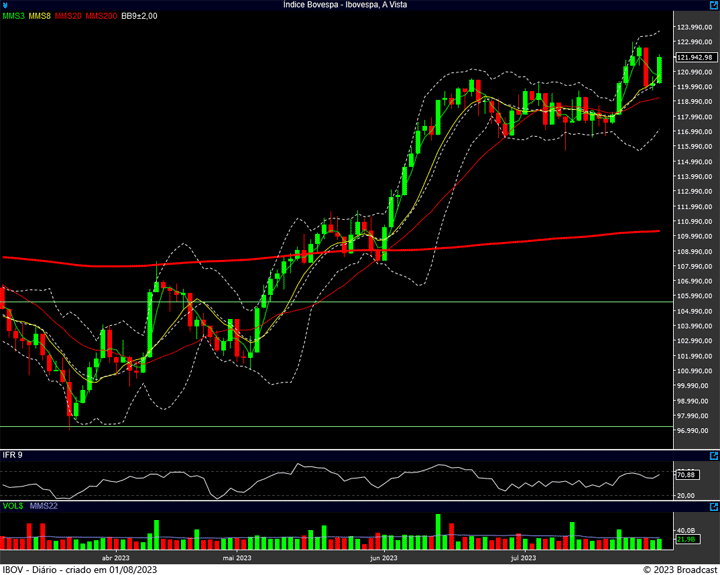

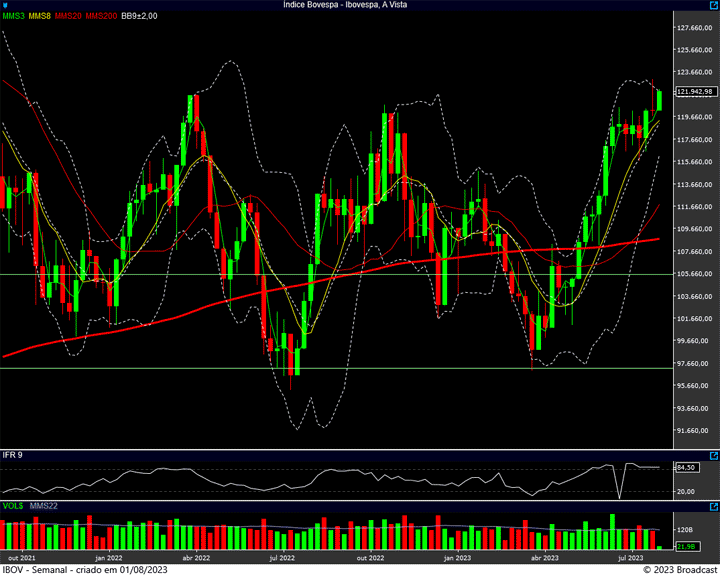

Com uma alta de +0,71% no mês, a estratégia calendário do sell in may and go away, vai se afastando da marca inicial, e se aproximando de um ponto para um ano de falha dela.

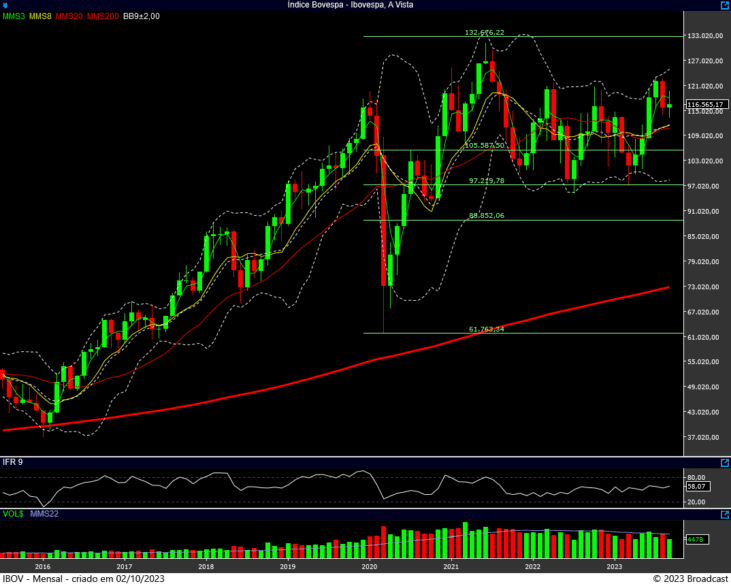

Qual era o nosso ponto de partida ? 104.432 pontos.

Qual foi a marca de fechamento do mês de setembro ? 116.565 pontos.

É, ponto “negativo” pro sell in may, e até o momento “bem negativo”.

Mas …

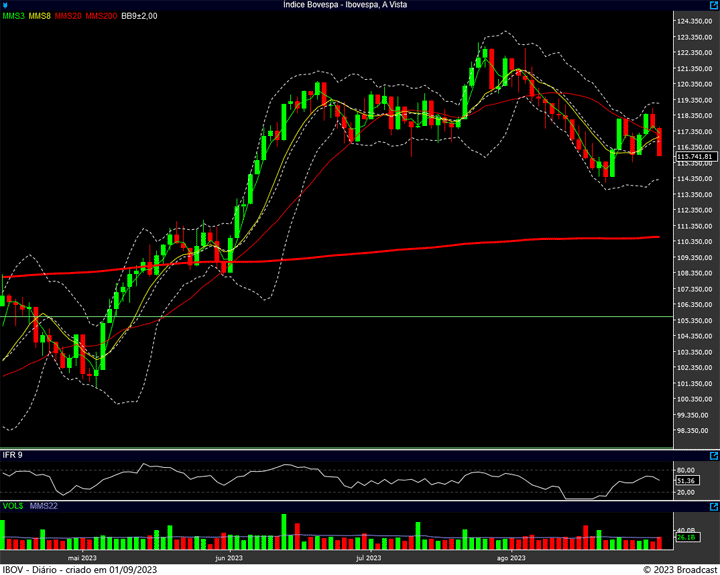

Neste momento o Ibovespa vai passando por um período de respiro, dentro de uma correção um pouco maior. Sim, o sell in may está dando errado, mas estava ainda mais. 😉

(chegamos a marcar 123 mil pontos em julho)

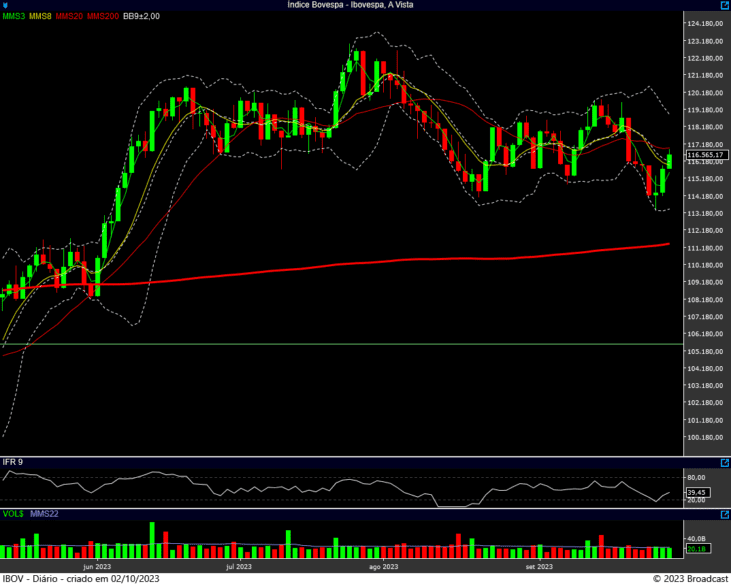

Como disse, momento de respiro dentro de uma correção … Para que tome uma decisão precisamos romper um dos lados da região limitante atual: 113 mil/120 mil.

Mas sem muitas pistas neste momento sobre o que pode acontecer …

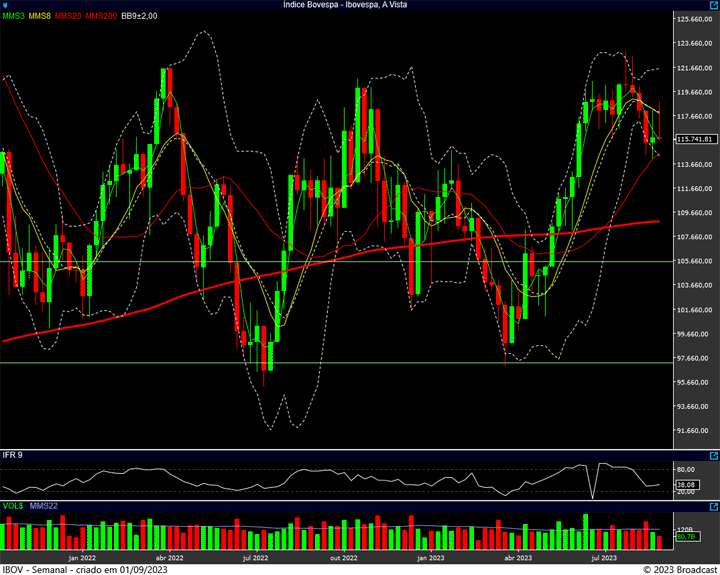

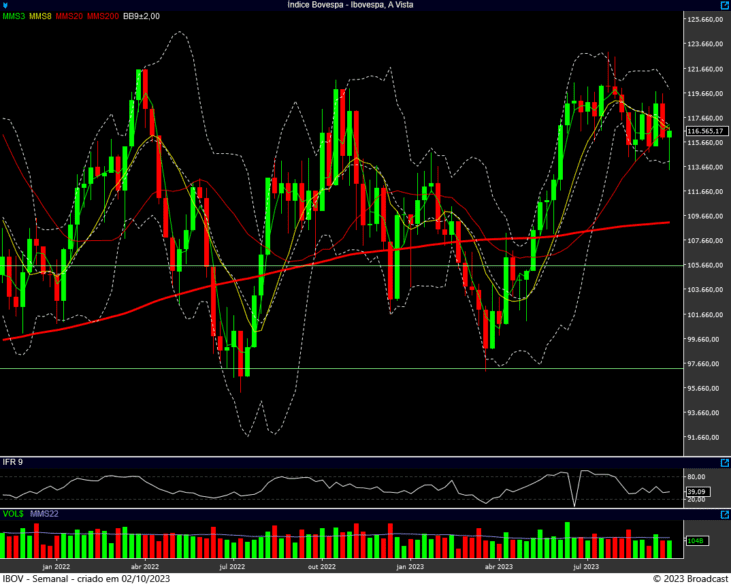

No semanal podemos ver que esse respiro foi um momento de reação do mercado. (o grande doji, em forma de martelo)

Este candle sugere que a região dos 117 mil pontos é bem importante neste momento. Fiquemos de olho nela.

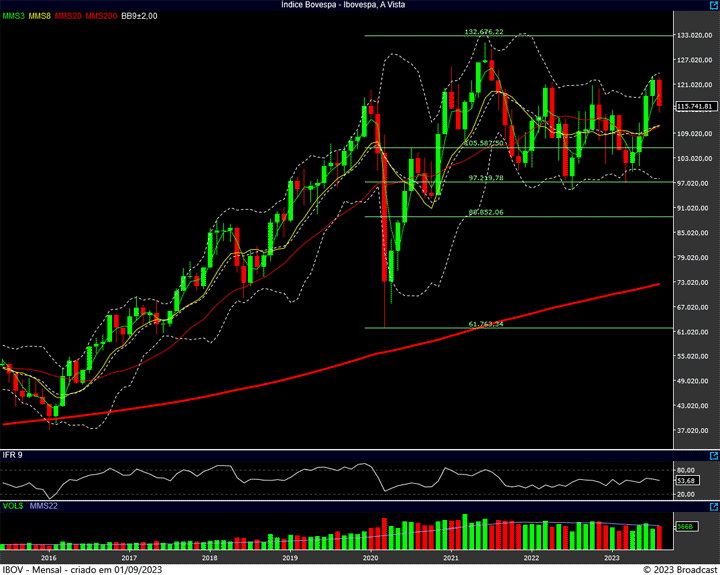

Já no mensal …

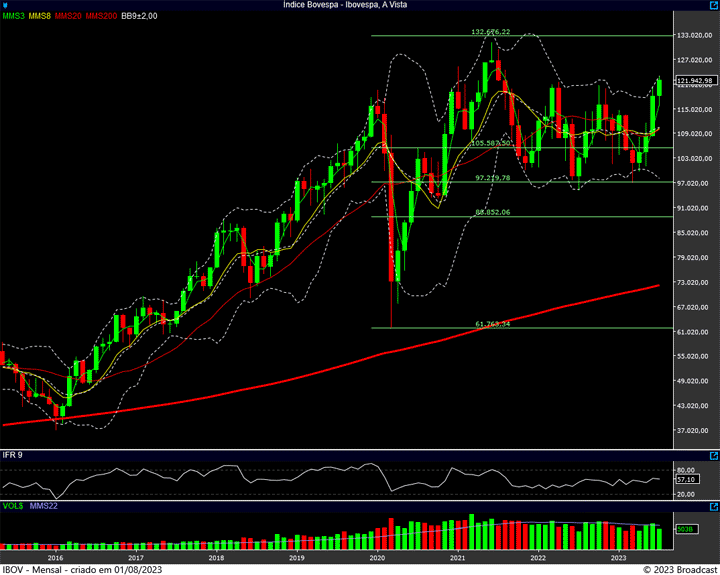

No mensal vemos que os 3 últimos candles vão mostrando uma tendência corretiva de queda mesmo. Os três possuem topos e fundos mais baixos. E isso é importante !

Então, a região de maior importância neste momento vai parecendo ser a da briga nos 113 mil pontos, o suporte, e a dos 117 mil, a resistência. Com a região dos 120 mil sendo a real limitadora da continuação de uma possível alta.

Mais ao fundo, a dos 97 mil é quem nos mantém fora de uma queda maior …

Um convite

Se o que falei neste post te pareceu grego, faça o download do meu e-book. Nele falo sobre as ferramentas e indicadores que uso em minhas análises. Que foi justamente o que usei aqui neste post. 😉

Mas me diga: qual é a tua expectativa para a estratégia em 2023 ?