China: mais um motivo para ficarmos preocupados …

Antes de qualquer coisa, leia a notícia abaixo:

CHINA SUSPENDE MEDIDAS DE EMERGÊNCIA DIANTE DE CALMARIA NOS MERCADOS ACIONÁRIOS

Xangai, 17/08/2017 – Reguladores na China declararam vitória sobre os anteriormente incontroláveis mercados acionários do país e avaliaram que as condições atuais são calmas os suficientes para a retirada de medidas de emergência adotadas para sustentar as ações após os fortes períodos de turbulência de 2015 e 2016.

Em comunicado incomum divulgado em sua página na internet, a Comissão Reguladora de Valores da China (CSRC, pela sigla em inglês) disse que as bolsas domésticas “estão operando de forma suave”, graças a “uma série de medidas emergenciais tomadas para eliminar riscos”.

Os principais índices acionários da China têm avançado de forma constante desde março de 2016, e os índices de blue chips vêm exibindo melhor desempenho que os americanos Dow Jones Industrial Average e S&P 500 este ano, segundo o comunicado.

Na visão da CSRC, a volatilidade do mercado diminuiu drasticamente nos primeiros sete meses de 2017 e os valores das ações estão caminhando para uma faixa “razoável”.

A fase de tranquilidade permitiu aos reguladores suspender medidas que haviam implementado para estabilizar os mercados após “o período de flutuação anormal”, explica o comunicado.

Esse conceito, de que não há risco por conta da “tranquilidade” dos mercados é algo que me preocupa bastante.

Venho, há alguns dias, comentando sobre o meu receio em relação a esse “mar de tranquilidade” que muita gente vem vendendo no mercado. Para não dizer algumas semanas … 🙄

Me preocupo porque muita gente acaba embarcando na ideia de que não há realmente risco, baixa a guarda, e o resto da história você já imagina como seja …

Em 2007 isso aconteceu. Tudo tranquilo, tudo perfeito, tudo favorável. Cada soluço era justificativa de “já que corrigiu, é oportunidade de compra”. Veio 2008 e deu no que deu.

Vai ser igual ?

Não faço ideia … Mas eu não gosto quando começam a comemorar vitória contra o Sr Mercado. Ele é uma pessoa rancorosa que adora se vingar de quem debocha dele. 😉

E pelo teor da notícia, os reguladores chineses só faltaram cuspir na cara dele. 😯

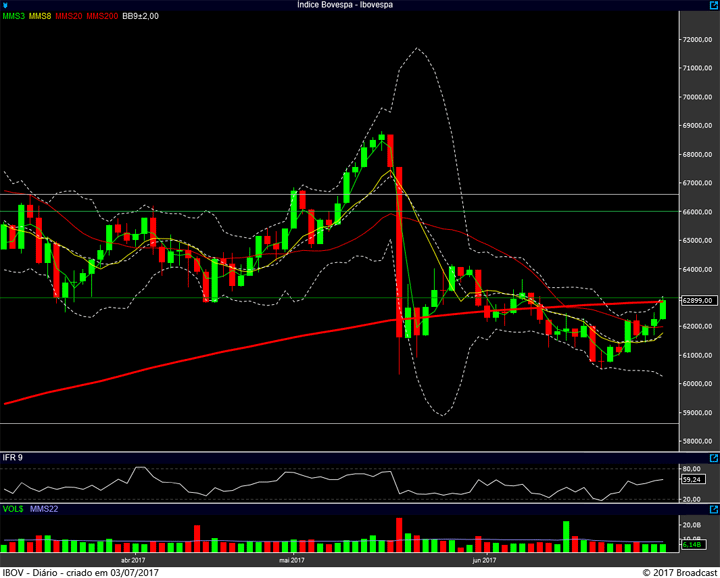

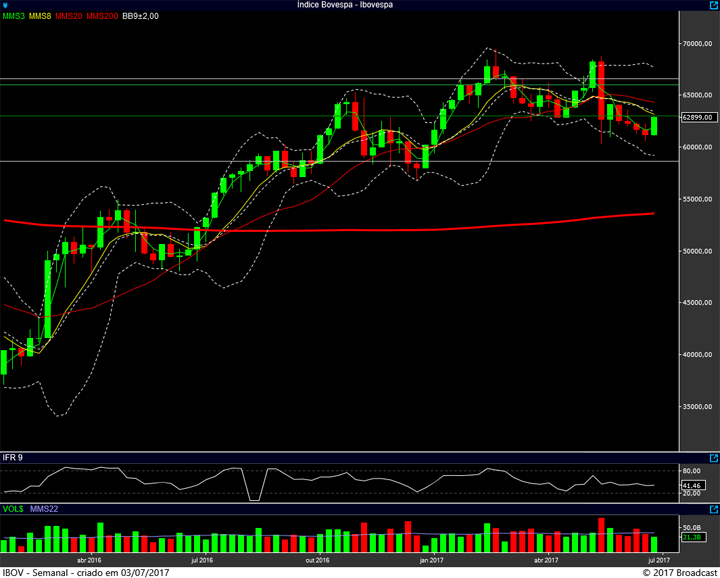

De novo: tranquilidade (que para muitos é sinalizada pela baixa volatilidade) é diferente de ausência de risco. Muitas vezes é justamente o oposto: a coisa está tão “complicada” que ninguém quer dar o primeiro passo, acabando por ficar tudo praticamente do mesmo jeito. Sobe um pouquinho … Cai um pouquinho … Mas sempre passos curtos.

Lembra da semana passada ? Foi só o gordinho coreano espirrar para os mercados entrarem em modo “pânico” (nem foi tão pânico assim, mas comparado com a falta de movimentação atual, foi …) e corrigir. Corrigiu e já recuperou a queda … igual ao que víamos em 2007.

Se posso te fazer um pedido, farei-lo-ei:

Não baixa a guarda ! Mantenha seus planos em dia. STOP na mão e respeito ao método e estratégia de sua preferência.

Não assuma mais riscos do que de costume. Não saia caçando “oportunidades” que não embarcaria normalmente só para poder surfar a onda e não ficar de fora das rodinhas de bate-papo dos amigos.

Momentos de extrema calmaria exigem que redobremos nossa atenção. Lembre-se que é na calada da noite que os bandidos gostam de agir. 😉

Ou ainda …

O momento de calmaria não informa o que pode estar vindo pela frente …