Livros ||| Investindo em Ações no Longo Prazo

Os que acompanham o site, em especial a série de posts “Como o Zé ganha na Bolsa ?“, já sabem qual é a minha forma preferida de operar: o curto prazo. Mas os que realmente me acompanham (através do site, do fórum e do twitter) já sabem como venho tentando migrar um pedaço do meu capital para o investimento visando o longo prazo. O problema é que por mais que eu queira, o curto prazo me chama de volta. 🙂

Para tentar mudar isso fui atrás de um dos livros mais indicados por 10 entre 10 investidores de longo prazo: Investindo em Ações no Longo Prazo, de Jeremy Siegel. E posso dizer que muitas das minhas dúvidas foram sanadas – mas, também, muitas das minhas convicções foram reforçadas. Já explico. 😉

No longo prazo as ações sempre vencem !

Sim, uma das afirmações mais declaradas por todos que adotam o investimento em ações, visando o longo prazo, é confirmada nesse livro. O autor mostra, através de dados dos últimos 200 anos, que quem investiu em ações ganhou em média 6,8% ao ano. Enquanto quem escolheu o investimento em renda fixa (títulos do tesouro) recebeu … 2,8% ao ano. Você imagina a diferença que estes 4 p.p. fazem em 200 anos ? Não ? Então veja.

Se tivéssemos investido $1 no início do século XIX, teríamos $ 755.163 no começo do XXI ! Sim, em duzentos anos 1 dólar se transformaria em Setecentos e cinquenta e cinco mil, cento e sessenta e três dólares ! 😯

Enquanto isso, se ao invés de ações a pessoa tivesse escolhido investir em títulos do tesouro dos EUA, teria acumulado … $ 1.083 com títulos de longo prazo e $ 301 nos de curto !!! O investimento em ações foi, respectivamente, 700 vezes superior aos em títulos de longo prazo e 2.000 vezes superior aos em títulos de curto prazo !

Bom … mas 200 é muito tempo … e imagino que ninguém esteja querendo esperar tanto tempo, hehehe. Mas esses dados nos mostram a força que o mercado de ações tem para multiplicar o nosso dinheiro.

Vamos aos “poréns”: Para obter esse resulta a pessoa teria comprado o índice de ações, e não somente uma ação ou um pequeno número delas …

E é justamente essa uma das convicções que foram reforçadas pelo livro: para ganhar no longo prazo, com tranquilidade, não podemos comprar apenas uma (ou poucas) ação, precisamos comprar o índice.

O risco individual

Quando compramos ações de uma única empresa corremos o risco de que a empresa venha a dar problemas, que venha a falir … para você ter ideia, das empresas que formaram o primeiro índice Dow Jones, somente uma sobrevive até hoje … a GE, então o risco de falência existe e é real.

Já quando compramos o índice propriamente dito, esse risco é “excluído”, pois novas empresas serão incluídas e as que vão deixando de existir vão saindo. Por isso que no longo prazo o índice vai sempre subindo … 😉

Claro, você pode ter a sorte de comprar a ação daquela empresa que durará “para sempre”, que terá uma diretoria perfeita que sempre fará a empresa crescer … mas acho que você não gostaria de correr este risco, não é mesmo ?

Aqui no Brasil a melhor opção para investir diretamente no índice é através da compra do PIBB11. Mas … por que não investir em fundos que seguem o índice ?

Os fundos custam caro !

Sim, investir em fundos de investimento em ações, que seguem de perto o comportamento (e a formação) do índice acaba custando mais caro, por causa da taxa de administração. Existem fundos que cobram 1%, 2% ou mais ao ano, e como vimos no início deste texto, a diferença de alguns pontos percentuais no longo prazo fazem miséria.

O PIBB segue o ibrx-50 (O índice IBrX-50 é composto pelos 50 papéis mais líquidos da BOVESPA) e tem uma taxa de administração de apenas 0,059% ao ano ! Já decidiu se vai comprar PIBB11 ou aplicar em fundo de ações ? 🙂

Claro, para comprar o PIBB11 você precisará de uma corretora, pagará corretagem … mas de qualquer forma sai mais barato que aplicar no fundo. Basta pesquisar as opções de corretoras disponíveis.

Mas é só comprar e esquecer ?

Pode ser … existem tantas formas de se operar … a que apresenta o resultado lá de cima é justamente essa, comprar e esquecer … não se faz nenhuma tentativa de maximização do retorno. Se você escolher por comprar as ações diretamente não se esqueça de reinvestir os dividendos, ok ?

Mas no mesmo livro somos apresentados a algumas outras formas de maximização deste retorno. Uma delas apresentei num dos posts da série “Como o Zé ganha na Bolsa ?“, uma técnica adotando médias móveis. Essa estratégia mostrou um resultado superior ao Buy & Hold (comprar e esquecer), ganhou 0,53% ao ano. 🙂

Além desta técnica ele nos apresenta algumas outras, mas não estragarei a surpresa e deixarei para que você veja quando for ler o livro. 😉

Um apanhadão de outras coisas

Só para atiçar ainda mais sua curiosidade, ok ?

– Como você acha que o mercado se comporta perante as guerras ?

– Como você acha que o mercado se comporta em países com grande crescimento PIB ? E os que têm um menor crescimento ?

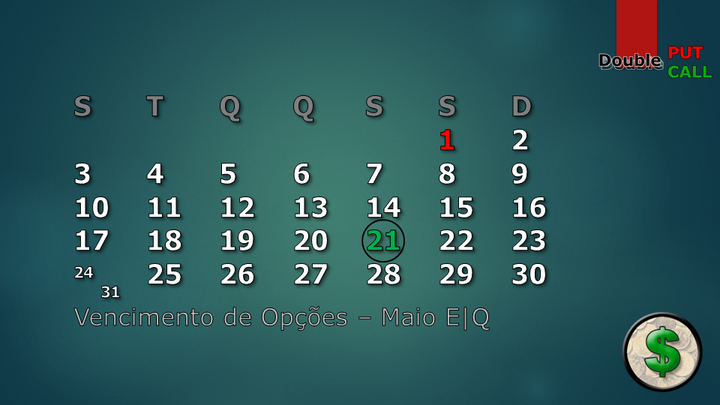

– O calendário pode nos ajudar no investimento ? Existem meses mais propícios ? E dias da semana ?

O livro é fantástico ! Um verdadeiro estudo dos dados acumulados em mais de 200 anos. Não são apenas afirmações feitas pelo autor, são afirmações baseadas em dados históricos. São estratégias sendo comparadas, é uma verdadeira aula. 🙂

Se você está pensando em investir – visando o longo prazo – é leitura obrigatória !

Nota do Site: | Investindo em Ações no Longo Prazo Jeremy J. Siegel Ano: 2015 |