Quer comprar ações com desconto ?

Sim, isso mesmo que você leu: Quer comprar ações com desconto? Por um preço mais baixo do que o ofertado no mercado ? 1% ? 2% ? 5%? Qual é o tamanho do desconto que você deseja ?

Claro que estou falando sério ! Me diga por qual motivo eu estaria aqui inventando uma história sobre algo tão sério e tão … bom ? 🙂

Mas o melhor de tudo é que é uma coisa tão simples, ao alcance de todos … e tão benéfica ! Vai ver que é exatamente por isso que acabamos não ouvindo falar disso … 🙁

O “segredo”

A informação, a estratégia me foi apresentada durante a leitura do ótimo “Fique rico operando opções“, e tive aquela reação instantânea do tipo “como foi que não pensei nisso antes !!!”. Bem, acredito que um dos principais motivos para não ter pensado nisso foi por causa do tamanho do mercado que gera essa oportunidade. Por ser pequeno (até pouco tempo atrás), falar sobre ele era quase que “proibido”.

Está lembrado que no post onde faço meus comentários sobre o livro falo sobre esta possibilidade ? Sobre uma forma de comprar ações por um preço mais baixo do que os ofertados ? Pois bem … chegou a hora.

Antes de mais nada, acredito que esta ferramenta seja ideal para os que adotam a estratégia Buy & Hold, com aportes constantes à carteira de ações. Por causa da natureza da estratégia, onde o investidor compra ações constantemente, muitas vezes não importando a atual situação do mercado, o capital para a compra está disponível e um possível “adiamento” da compra acabaria não afetando o desempenho da carteira no longo prazo.

Entenda que como todas as estratégias de Bolsa, esta também envolve um certo risco. O risco de não poder comprar a ação pelo preço desejado … Mas acredito que este seja um risco justo e que no passar dos anos acabará trazendo belos frutos.

Como você já deve ter concluído esta estratégia de compra com desconto envolve o uso de opções … Mas não é preciso ter medo, elas não mordem. A não ser quer você as provoque. 😉

A estratégia em si

O conceito por trás da estratégia é incrivelmente simples, bastando que você escolha o preço que deseja pagar; “separar” o dinheiro para esta compra; vender a opção relacionada à essa escolha e pronto, agora é só colocar no forno, aguardar alguns dias ou semanas e pronto. 🙂

– escolher o preço:

Você precisa definir um preço para esta compra, seja o preço atual, um preço mais baixo ou um mais alto do que ele. Sim, um preço mais alto … com desconto. É meio … “estranho” mas para algumas pessoas isso poderá fazer sentido.

Digamos que você deseje comprar 1.000 ações da Petrobras (PETR4) na faixa dos R$17,00. O fechamento de ontem foi em R$17,30, portanto o preço que você quer pagar fica um pouco abaixo do atual. Ou então que você queira pagar algo próximo à R$16,00, usarei estas duas possibilidades nos exemplos.

– separar o dinheiro:

Esta é a parte mais fácil da estratégia, afinal você já precisaria destinar este dinheiro para a compra da ação no preço atual, correto ? Mas uma das melhores partes desta ideia é poder deixar este mesmo dinheiro na renda fixa enquanto aguarda a confirmação da compra com desconto.

Indico o uso de um CDB nesta estratégia, pois, como ela envolve a venda de opções, sua corretora pode exigir que você deposite um valor a título de garantia para a operação, a famosa margem. Existem ótimos CDBs que oferecem rendimentos muito próximos à 100% do CDI.

– vender a opção:

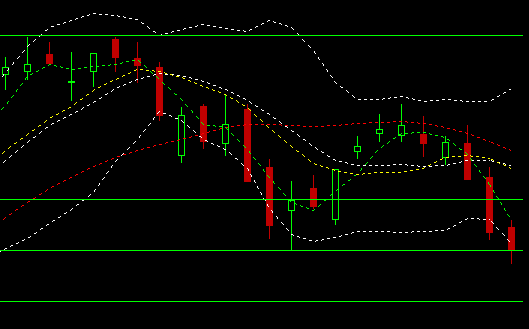

Como dito você precisará operar no mercado de opções, mas não tenha medo, você não estará no olho do furacão que é o mercado de opções em muitas ocasiões. Você precisará vender uma opção do tipo PUT (opção de venda) – aquela que estamos habituados é a CALL (opção de compra), que se favorece conforme o mercado sobe -, portanto é hora de olhar as que estão disponíveis e ver se existe algum strike próximo do valor que você deseja pagar.

Indico o uso da própria página da B3 – B&MF Bovespa para ver a lista completa.

No caso estamos de olho na opção mais próxima dos R$17,00 e a mais próxima dos R$16,00. Para o vencimento atual (estamos em maio/14, portanto o próximo vencimento será em junho/14), na série R, temos a PETRR7, com strike nos R$16,16 e a PETRR18, com strike nos R$17,16. Elas atenderão as nossas necessidades. 😉

A PETRR7 fechou o último pregão valendo R$0,14 (pouco menos de 1% do valor da ação), enquanto a PETRR18 fechou em R$0,40 (quase 2,5% do valor da ação).

Nesta hora você precisa decidir qual será o valor desejado para a compra. Lembrando que para comprar próximo dos R$16,00 você precisará que o mercado caia até aquela região até o dia do vencimento. O mesmo acontece para o caso de você desejar pagar perto de R$17,00, só que o caminho até este preço é menor …

A principal característica de uma opção do tipo PUT é que ela só é exercida caso o preço de mercado da ação seja inferior ao strike da opção. E é somente desta forma que a operação será concluída. Infelizmente você ainda estará nas mãos do mercado, é o risco da operação que citei no início …

– é hora de aguardar e ver se a “receita” ficou pronta:

Com a opção vendida precisaremos aguardar o vencimento da série para ver se o strike escolhido será exercido. Mas acredito que você já tenha identificado que, caso dê “errado”, você ainda ganha com a operação, não é mesmo ? 😉

Sim ! O valor obtido na venda da opção já é seu, quer aconteça o exercício ou não. O prêmio da venda já é seu. O prêmio e o rendimento obtido com a grana “reservada” no CDB. Sim, mesmo não sendo exatamente o desejado, caso dê errado você ainda ganha.

Claro … você corre o risco de ver a ação subir e “nunca mais” vê-la na mesma faixa de preços que estipulou a compra, mas acredito que quem esteja envolvido com a estratégia Buy & Hold já esteja mais do que familiarizado (e por que não acostumado ?) com esta mesma situação.

Ficou um pouco decepcionado … ? Não fique assim … Reflita por apenas um minuto e você verá que a estratég… isso mesmo, pode ser feita todos os meses ! Então em alguns você comprará a ação pelo preço desejado e em outros amargará a derrota, embolsando um rendimento pífio, na ordem dos 2% … 3% … 😯

Sim … 2% … 3% … basta “torcer” para dar errado e ter tido a “sorte” de escolher a opção correta para ser vendida. 😉

Tudo dependerá da sua estratégia, se você deseja rentabilizar a carteira, se deseja comprar por um preço mais baixo, se “souber” qual opção e quando vendê-la … Mas o básico pode ser feito de forma automática e sem muitos conhecimentos gráficos e operacionais.

Basta ter o dinheiro na conta, aguardando a compra, estar ciente de que pode não dar certo e a ação não será comprada, ou então que dê certo e que comprará a ação.

Tentei fazer este post da forma mais simples que pude, para facilitar a compreensão de todos (dos que já têm experiência com bolsa e com opções, aos que ainda não a têm), mas posso ter deixado passar algum detalhe … Peço que releia o texto caso tenha ficado com alguma dúvida e que fique a vontade para enviá-las, tentarei lhe ajudar no que for possível. 😀

Se precisar de alguma ajuda, para entender como funciona o mercado de Opções, conheça o Double PUT Double CALL, o meu curso de Opções. 😉

O tema opções te interessa ?

E se eu …

… compartilhasse com você TUDO o que sei sobre o investimento em opções e que me permite obter ganhos ACIMA DA MÉDIA ?

E se eu dividisse com você TODA a base teórica que me proporcionou colocar em PRÁTICA as estratégias que adoto em meus investimentos em Bolsa ? Sempre priorizando um linguajar simples sem precisar fazer uso do economês que você normalmente encontra fora do Clube.

Além disso tudo, mostrarei a você alguns detalhes operacionais e determinadas informações que NINGUÉM divulga, segredos guardados a sete chaves …

A forma de apresentação deste conteúdo ? Vídeos, textos, áudio, LIVES, e-mail … o que for melhor para lhe entregar de forma SIMPLES e DIRETA todo o conhecimento que acumulei nos meus últimos 20 anos de mercado.

Ficou interessado ? Cadastre-se através do formulário abaixo e receba, em breve, mais detalhes sobre esta oportunidade. 😀

Mas já aviso de antemão que serão oferecidas poucas vagas … Isso tem um motivo justo e que serve somente para lhe beneficiar: isso ocorrerá para facilitar o atendimento aos participantes, impedindo que fique qualquer dúvida referente ao assunto.

Este curso não é para quem deseja obter 100% de ganho em uma única operação envolvendo opções … Mas sim para aqueles que desejam obter ganhos modestos e constantes com estratégias de baixo risco com elas. Se é isso que você quer, preencha o formulário. Se não, continue se arriscando sem necessidade … 🙂

ps: se você não receber o e-mail de confirmação, não deixe de me avisar !! Ele será enviado para você imediatamente após o cadastro. (você pode usar os comentários, o formulário de contato, etc)