Straddle para a semana (que vem) tumultuada em Petrobras ?

Como não poderia deixar de ser, começam a surgir leitores interessados na montagem de um Straddle (ou um strangle) em PETR4 para a semana que vem. Por que semana que vem ? Simples: teremos a divulgação dos resultados de 2017 e “acaba” o prazo para a discussão com o governo em torno da cessão onerosa.

Dois eventos fortes e que têm poder explosivo junto às cotações dela.

Mas não paramos por ai … Junte a eles o fato de que semana que vem é a última semana de vida das opções das séries C e O e voilà !!

É … o que tem poder explosivo é amplificado em algumas vezes pela “coincidência”. Como você já sabe, ou ao menos já deveria saber, a última semana de um vencimento de opções é onde encontramos as opções saindo do spa. É o momento em que elas estão mais magras e “toda a gordura que tinham” (por conta do theta) foi embora.

É na última semana do vencimento onde encontramos as opções com os menores valores de VE e graças a isso vemos uma verdadeira caça aos bilhetes de loteria (como são chamadas as opções de poucos centavos que podem explodir em alta) pelos investidores.

Portanto, a montagem de um Straddle é amplamente beneficiada naquela semana. Com a divulgação do balanço e a divulgação de uma notícia tão aguardada quanto a da cessão onerosa … BUUUMMMM !!

Mas … nem tudo são flores.

Todos sabem que na semana que vem será divulgado o resultado e a definição sobre a cessão onerosa … E isso traz muita dúvida entre os participantes do mercado. E o que é mesmo que a dúvida faz em relação ao preço das opções ?

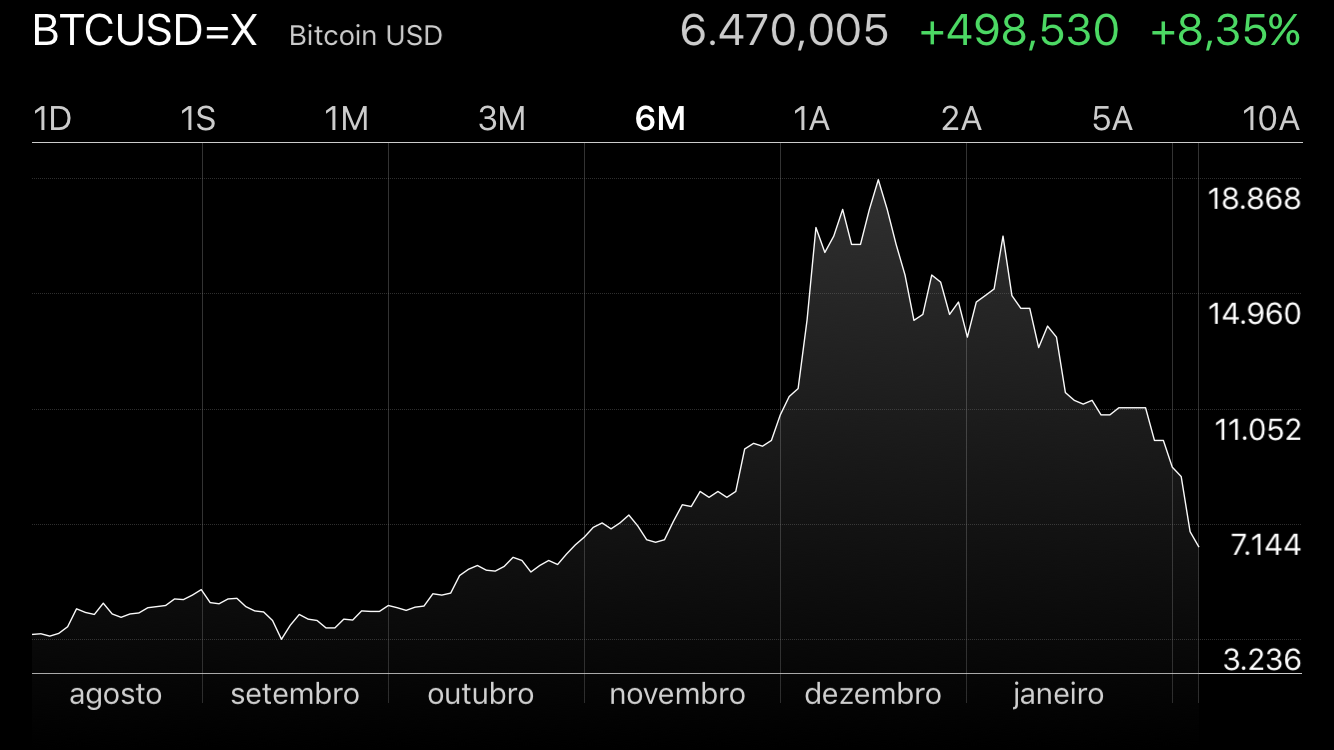

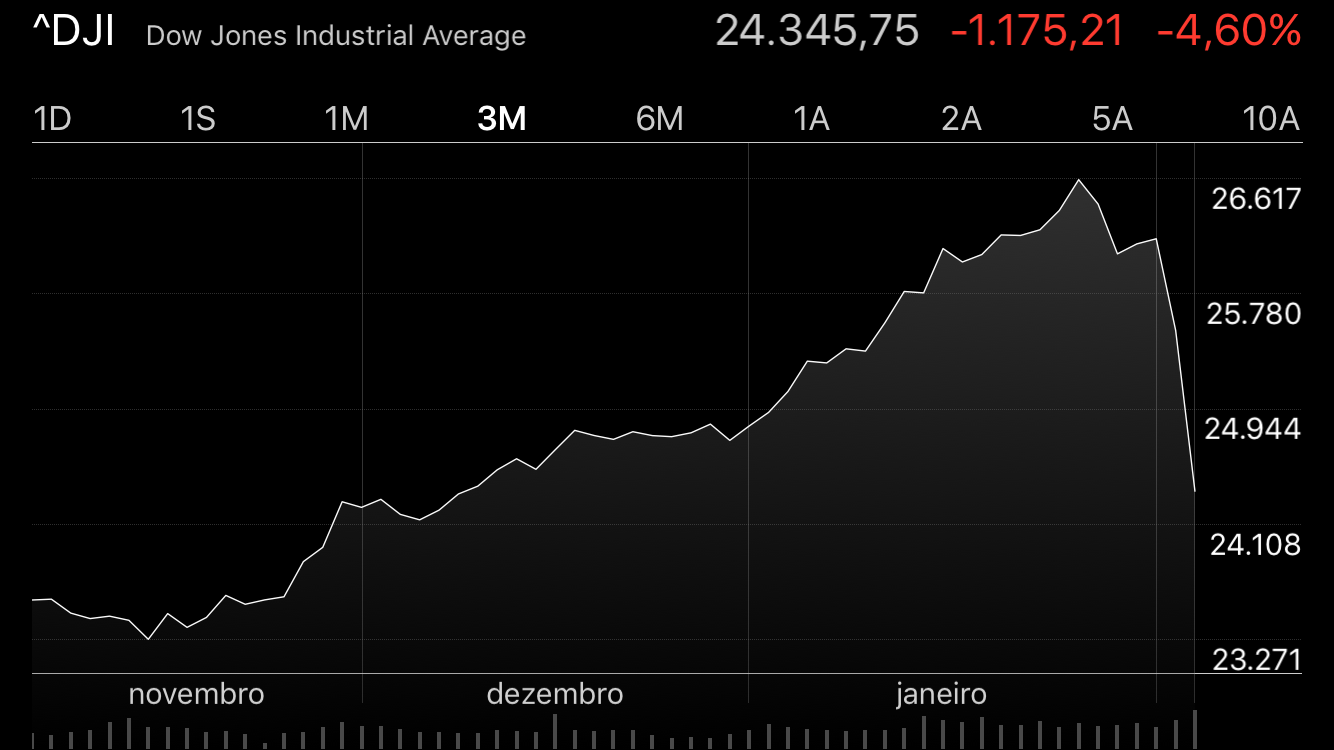

Junte a ela a forte volatilidade que temos visto nos últimos dias e teremos um encontro da Fat Family ! É … as opções estão gordinhas gordinhas !! (se gostaria de entender melhor essa dinâmica, indico que você dê uma olhada aqui)

Será que valerá a pena montarmos um Straddle para a semana que vem ? Será que valerá montar um Straddle na semana que vem ? É … a dúvida nos ronda.

Que tal realizarmos o mesmo exercício que fizemos para o dia 24 de janeiro e o julgamento do mullalá ?

Serão 3 simulações, com 3 possibilidades e alvos diferentes. Quem sabe já consigamos chegar a alguma conclusão neste momento. 😉

#1 – ATM

PETRC22 | PETRO22 (63¢ | 72¢)

3% na ATM do momento ? Restando apenas 8 pregões para o vencimento ? …

EU acho que estão um pouco gordas demais …

Poderia se beneficiar de uma alta mais forte ? Sim … poderia. Se subir 5% a C22 estaria valendo R$1 no dia do vencimento e isso e a D22 zero e teríamos prejuízo. 7,5%, C22 R$1,5 e D22 zero e teríamos lucro.

#2 – levemente OTM

PETRC225 | PETRO215 (48¢ | 45¢)

Aqui temos um strangle de leve … apenas R$0,50 de distância.

Se virmos uma alta até R$23,50 já teríamos algum lucro com a operação, afinal de contas a C225 valeria R$1. Pouco mais de 5% de alta em relação à cotação atual.

#3 – OTM

PETRC23 | PETRO21 (29¢ |32¢)

Quase empata com a simulação anterior em termos de “quanto precisa subir para ter lucro”. Indo nos R$23,60 a operação ficaria no “zero a zero”. Mas tem como vantagem um menor custo para montarmos …

Sinceramente ? Nenhuma das 3 alternativas me empolgou. 🙁

Se olharmos com carinho, veremos que o custo para montarmos as operações acima ficou muito parecido com o custo das operações propostas para o dia 24 de janeiro. Só que existe uma grande diferença entre elas … Naquela ocasião estávamos na primeira semana do vencimento … Restavam 4 semanas inteiras pela frente, e tínhamos a gordura proporcional a esse período todo.

Desta vez temos apenas mais 1 semana para o fim do exercício … Consequentemente, a gordura das opções deveria ser MUITO menor.

Comparando o Straddle “puro”, a operação pro dia 24 custaria R$1,40. Para a semana que vem, R$1,35 !! 😯

É praticamente a mesma coisa com MUITO menos tempo de vida. Mas também … como dito no início, temos uma série de eventos ocorrendo e isso influência diretamente o preço das opções.

Eu, hoje, não vejo muita vantagem em montar um Straddle. A não ser que vejamos uma alta DAQUELAS ! Coisa superior a 10%, sabe ?

O que poderia ser feito ? Aguardar mais alguns dias … afinal de contas o resultado sai no dia 15 e o “prazo final” para a cessão onerosa parece ser o dia 13. Quem sabe até lá tenhamos um “emagrecimento” das opções e isso melhore o cenário que temos no momento.

HOJE eu não consigo enxergar a vantagem que julgo ser necessária para montar uma operação baseada nessa estratégia.

E claro … isso é apenas o que EU acho da situação que está criada. É o que EU penso sobre os números que estão na tela. É o que EU faria … Pode ser que para você uma das 3 alternativas já se mostre vantajosa. 😉